(Bloomberg) — Indonesia telah terbukti menjadi harta karun penawaran umum perdana di tengah jeda global yang berkepanjangan, mengungguli beberapa situs listing utama lainnya dalam total dana yang dihimpun selama kuartal pertama. Bankir mengatakan masih ada lagi yang akan datang.

Iklan ini belum diunggah, tetapi artikel Anda berlanjut di bawah.

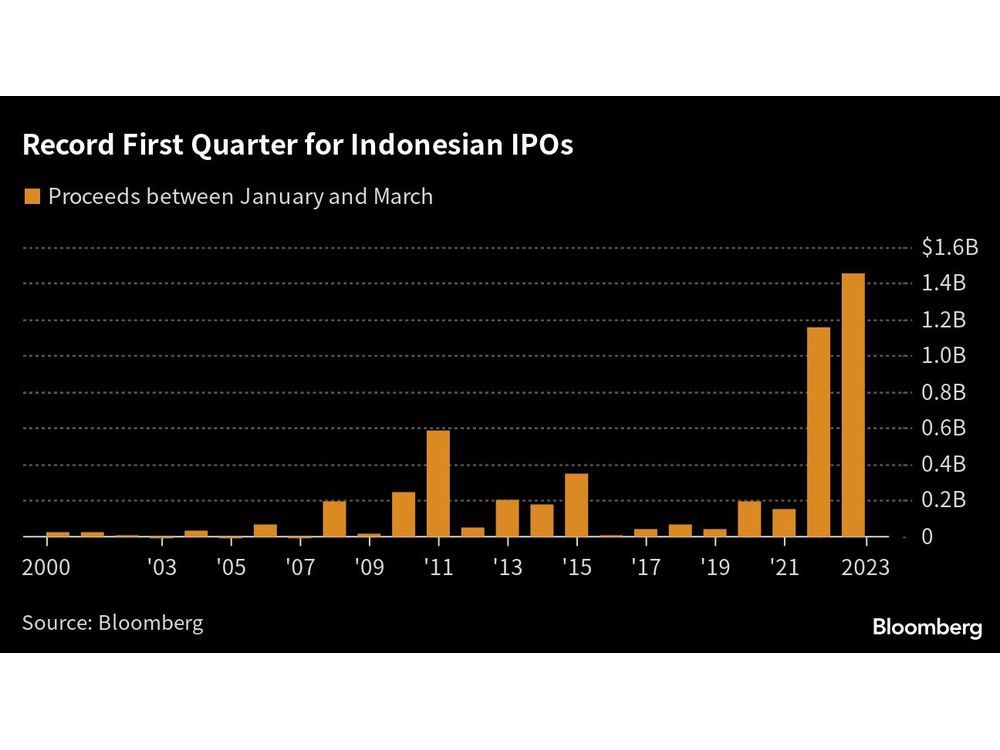

Pasar Asia Tenggara membukukan $1,45 miliar hasil IPO antara Januari dan Maret, penghitungan kuartal pertama tertinggi dan hampir dua kali lipat jumlah yang dikumpulkan di Hong Kong. Total penawaran Indonesia juga melampaui Tokyo dan London, dan setidaknya dua penawaran tambahan masing-masing lebih besar dari $500 juta diperkirakan akan ditetapkan pada awal April. Hasil IPO turun lebih dari 60% dari tahun ke tahun secara global dan di kawasan Asia Pasifik.

Jakarta diuntungkan dengan masuknya badan usaha milik negara dalam upaya mengurangi ketergantungannya pada anggaran federal. Dorongan ekonomi terbesar di Asia Tenggara untuk mengintegrasikan dirinya ke dalam rantai pasokan kendaraan listrik global juga mendorong perusahaan untuk memanfaatkan minat investor yang signifikan di sektor ini. Namun, permintaan untuk penawaran domestik akan diuji oleh raksasa teknologi China yang dipimpin oleh Alibaba Group Holding Ltd. Untuk mendaftarkan unitnya di Hong Kong.

Iklan ini belum diunggah, tetapi artikel Anda berlanjut di bawah.

Sunil Khaitan, Kepala Pasar Modal untuk Asia Tenggara di Bank of America Corp. Di Singapura: kesepakatan “Indonesia tetap menjadi pasar sentral dan kami ingin berbuat lebih banyak” di sana. Dia mengatakan bank sedang mengerjakan sekitar lima debut lagi dalam dua hingga tiga kuartal berikutnya.

Di antara kesepakatan yang sangat diantisipasi untuk datang ke pasar adalah PT Pertamina Hulu Energi, unit raksasa minyak milik negara PT Pertamina, dan perusahaan kelapa sawit Palm, anak perusahaan PT Perkebunan Nusantara III. PT Pertamina juga menawarkan saham di PT Pertamina Geothermal Energy sebelumnya untuk mengumpulkan $604 juta di salah satu kesepakatan terbesar dunia tahun ini.

Salah satu sektor yang menarik perhatian investor adalah ruang baterai listrik. Cadangan nikel Indonesia yang besar – bahan utama dalam baterai kendaraan listrik – telah menarik pembuat mobil termasuk Hyundai Motor Co dan Mitsubishi Motors Corp untuk mendirikan pabrik lokal guna memastikan pasokan tetap karena negara tersebut melarang ekspor bijih.

Iklan ini belum diunggah, tetapi artikel Anda berlanjut di bawah.

Ketertarikan pada industri nikel, yang merupakan inti dari visi Presiden Joko Widodo untuk mengembangkan rantai pasokan yang komprehensif untuk kendaraan listrik di darat, telah membantu produsen mendapatkan dolar tertinggi untuk penawaran umum perdana mereka. Perusahaan logam dan pertambangan PT Trimegah Bangun Persada mengumpulkan $659 juta pada bulan Maret yang merupakan penawaran terbesar di Indonesia dalam lebih dari setahun. Perusahaan yang juga dikenal dengan nama Harita Nickel ini melakukan IPO pertama terkait kendaraan listrik di Jakarta.

Sementara itu, produsen lainnya, PT Merdeka Battery Materials, menerima pesanan hingga 4 April dengan penawaran hingga $637 juta. Ini dijadwalkan tayang perdana pada 18 April.

“Tema EV terus menjadi kuat, saya pikir ini adalah salah satu titik terang untuk pasar modal saat ini,” kata Udhay Furtado, co-president, ECM, Asia Pacific di Citigroup Inc. dari sektor ini.

Iklan ini belum diunggah, tetapi artikel Anda berlanjut di bawah.

Baca: Pemilik jaringan Cinema XXI dikabarkan menimbang Rp1,1 miliar untuk IPO di Jakarta

Hongkong

Sementara adegan IPO di Indonesia menjanjikan, pasar mungkin akan segera tertinggal dari Hong Kong, yang tampaknya akan mendapat dorongan dari beberapa kesepakatan besar.

Cainiao Network Technology, cabang logistik dari Alibaba Group Holding Ltd. , persiapan dengan bank untuk tawaran Hong Kong, Bloomberg News melaporkan minggu lalu. Dua unit JD.com juga mengajukan penawaran umum pada Kamis.

Baca: Rencana Spin-off Alibaba Membawa Harapan ke Pasar IPO Tepid Hong Kong

Lemahnya pasar sekunder di Indonesia menjadi perhatian lain. Indeks Harga Saham Gabungan Jakarta turun 0,7% tahun ini, tertinggal di belakang ukuran Asia yang lebih luas, setelah menjadi salah satu pemain terbaik dunia pada tahun 2022. Penurunan Pertamina Geothermal lebih dari 20% sejak didirikan pada akhir Februari tidak menarik.

Iklan ini belum diunggah, tetapi artikel Anda berlanjut di bawah.

Mengingat kondisi pasar yang bergejolak saat ini, investor dapat “menyesuaikan selera mereka terhadap risiko,” kata Josiah Raleigh, chief country officer di JPMorgan Chase & Co. di Indonesia.

Baca: Masa-masa sulit akan datang untuk pasar Indonesia yang pernah panas: Rating

Namun, perusahaan masih terlihat melanjutkan persiapan mereka untuk IPO dan para bankir mengharapkan masuknya penawaran berukuran sedang hingga besar sepanjang tahun karena investor asing mencari pasar dan topik baru.

“Kami pasti melihat investor baru yang belum pernah melihat Asia Tenggara, belum pernah melihat Indonesia sebelumnya, keluar dan berkata, ‘Oke, kami ingin memainkan ini,’” kata Khaitan dari Bank of America. banyak partisipasi internasional.” “.

– Dengan bantuan dari Calvin Ho, Giulia Fioretti, dan Judith Ho.

“Pemikir jahat. Sarjana musik. Komunikator yang ramah hipster. Penggila bacon. Penggemar internet amatir. Introvert.”